به طور معمول قیمت تئوریک سهم پس از افزایش سرمایه و یا توزیع سود نقدی در زمان مجمع کاهش مییابد. علت اصلی تغییرات قیمت سهم در زمان بازگشایی، ثابت ماندن ثروت سهامداران پس از افزایش سرمایه و سود نقدی میباشد. موضوع افزایش سرمایه در مجمع عمومی فوقالعاده و موضوع سود نقدی در مجمع عمومی عادی سالیانه بررسی میشود. مجمع عمومی عادی سالیانه با هدف رسیدگی به صورتهای مالی شرکت، رسیدگی به گزارش مدیران و بازرسان شرکت و همچنین تصویب میزان سود نقدی تقسیمی بین سهامداران و مجمع عمومی فوق العاده، با موضوعاتی مانند تغییرات سرمایه، تغییر اساسنامه شرکت، انحلال شرکت و… تشکیل میشود. در ادامه فرمول تعدیل قیمت سهام ارائه میشود، اما پیش از انواع افزایش سرمایه را به صورت مختصر مرور خواهیم کرد.

افزایش سرمایه از یکی از چهار محل زیر میتواند شکل بگیرد:

۱- از محل آورده نقدی و مطالبات حال شده سهامداران

افزایش سرمایه در این روش، نیازمند تأمین منابع جدید از سوی سهامداران فعلی شرکت است، لذا به همین دلیل شرکت حق استفاده و حضور در آن را ابتدا به سهامداران شرکت میدهد. این حق، تحت عنوان اوراقی به نام حق تقدم در اختیار سهامداران فعلی قرار میگیرد. سهامداران ظرف مهلت مقرر جهت پذیره نویسی این اوراق، میتوانند درصورت تمایل به استفاده از این حق، مبلغ درخواستی شرکت به ازای هر سهم که معمولا در ایران ۱۰۰۰ ریال میباشد را پرداخت کنند تا حق تقدم آنها پس از طی شدن مراحل افزایش سرمایه به سهم عادی تبدیل گردد یا این که اگر نخواهند از حق تقدمهای خود استفاده کنند، این قابلیت وجود دارد که این حق تقدمها را درست همچون یک سهم در بورس به فروش برسانند.

۲- از محل سود انباشته (سهام جایزه)

شرکتها بخشی از سود خالص خود در پایان سال مالی را به عنوان سود نقدی، به سهامداران پرداخت میکنند و بخش دیگری را در شرکت نگه میدارند که در حساب سود انباشته در قسمت حقوق صاحبان سهام قرار میگیرد. در مواقعی که شرکت سود انباشته مناسبی دارد، میتواند افزایش سرمایه خود را از این روش انجام بدهد و از این طریق منابع جدید مورد نیاز خود را تامین کند. در این روش افزایش سرمایه، درصد مالکیت سهامدار در شرکت تغییری پیدا نمیکند. یعنی به همان نسبت که سرمایه شرکت زیاد میشود تعداد سهام نیز افزایش پیدا میکند. درواقع به همان نسبت که تعداد سهام زیاد میشود، قیمت آن کاهش پیدا میکند که در ادامه چگونگی تعدیل این کاهش قیمت ذکر خواهد شد.

۳- صرف سهام

در این روش، سهام به مبلغی بیش از قیمت اسمی و از طریق پذیره نویسی به فروش رسیده و تفاوت حاصل از قیمت فروش و قیمت اسمی سهام، به حساب اندوخته منتقل و یا در ازای آن سهام جدید، به سهامداران قبلی داده میشود. در این روش، به جای انتشار سهام عادی با ارزش اسمی، پذیره نویسی سهام جدید ناشی از افزایش سرمایه به قیمت بازار انجام میگیرد. منظور از صرف سهام، اضافه ارزش سهام یعنی ما به التفاوت ارزش بازاری و اسمی سهام میباشد.

۴- از محل تجدید ارزیابی داراییها

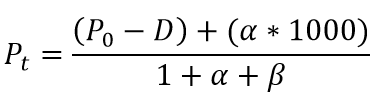

در این روش ارزش داراییهای ثابت مشهود در ترازنامه به روز میشود، طبق معادله اساسی حسابداری (دارایی+بدهی= سرمایه) با افزایش یک طرف معادله طرف دیگر نیز باید به همان تناسب تغییر کند، لذا با افزایش داراییها، سرمایه نیز افزایش مییابد. به لحاظ تاثیر در سرمایه سهامداران نیز همانند روش سود انباشته بوده، پولی به شرکت وارد نشده و تغییری در داراییهای سهامداران رخ نمیدهد. در فرمول تعدیل قیمت سهام تاثیر همزمان تمامی فاکتورهای موثر بر تعدیل قیمت سهام که تا اینجا توضیح داده شد، آورده شده است، بدیهی است در صورتی که هریک از این موارد تغییری نکرده باشد مقدار آن متغیر خاص صفر خواهد بود، برای مثال اگر هیچ گونه افزایش سرمایهای رخ نداده باشد، قیمت تئوریک سهم تنها از کاهش مقداری مساوی با تقسیم سود نقدی تاثیر خواهد گرفت، فرمول تعدیل قیمت سهام به شرح زیر است:

در فرمول فوق:

Pt=قیمت در زمان بازگشایی

P0=قیمت پایانی سهام قبل توقف نماد

D=درآمد نقدی تقسیم شده در مجمع عمومی عادی سالیانه

a=درصد افزایش سرمایه از محل آورده نقدی و مطالبات

B=درصد افزایش سرمایه از محل سود انباشته

حال اگر نمادی که افزایش سرمایه داشته است با قیمت تعادلی (Adjusted Price) باز شود، اثری از بابت تغییر قیمت در شاخص نخواهیم داشت. بدیهی است اگر نماد مذکور با قیمتی بالاتر از قیمت تعادلی باز شود، افزایش شاخص و در صورتی که با قیمتی پایینتر از قیمت تعادلی باز شود کاهش شاخص خواهیم داشت. فرمول ارائه شده برای محاسبه “قیمت تئوریک” سهم پس از افزایش سرمایه و پرداخت سود نقدی است و پیشبینی میشود که سهم پس از این موارد در محدوده قیمتهای به دست آمده بازگشایی شود، اگرچه با توجه به روند عرضه و تقاضا در بازار ممکن است قیمت جدید سهم بیشتر یا کمتر از قیمتهای به دست آمده معامله شود.

به نقل از سایت خانه سرمایه: (لینک مطلب)